A股市场即将告别2019年,迎来2020年。回顾即将过去的一年,股市进出口方面,IPO节奏较快,破发、退市常态化;二级市场上,整体波动率下降,但个股两极分化加剧,市场呈现日趋成熟的趋势,也即所谓的美股化。专业人士预计,这些趋势2020年大概率将延续下去。

2019年IPO大增,料2020年再上台阶

作为资本市场的基础功能之一,首次公开募股(IPO)是企业直接融资的主要方式,也是资本市场服务实体经济的重要手段。

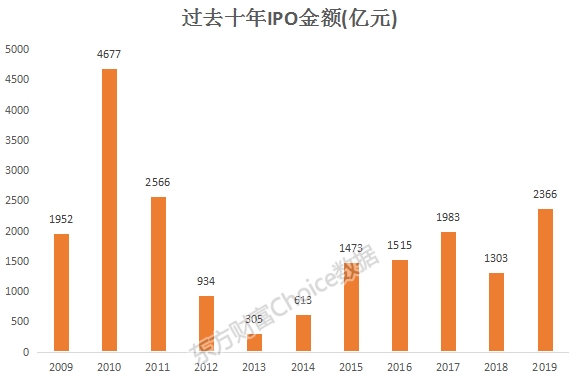

东方财富Choice数据显示,2019年(截至12月18日)A股上市公司通过IPO合计融资2366亿元,相较2018年全年的1303亿元同比增长82%,同时也创下自2012年以来IPO募资金额新高。

而从发行数量看,2019年IPO企业数量在过去10年中仅排第6位, 说明今年IPO整体节奏是在平稳有序中推进。

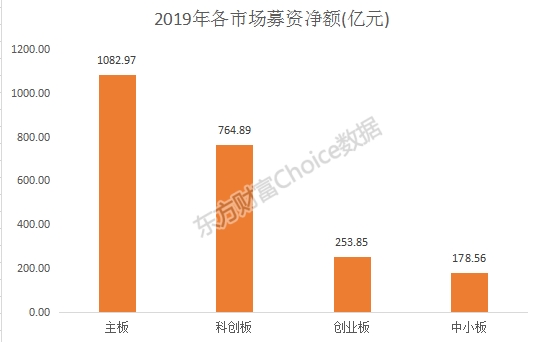

分市场来看,2019年(截至12月18日)科创板在A股四大板块中融资金额异军突起,高达765亿元,仅次于主板市场的1083亿元。

值得注意的是,2019年三季度(7月22日)科创板才迎来第一批企业上市,这意味着,短短不到6个月时间,科创板融资额已远超中小板与创业板全年融资金额的总和。

而从个股来看,2019年IPO金额前10大个股累计融资超千亿,占全年所有个股IPO金额的42%,邮储银行以322亿元的募资金额独占鳌头。

分市场看,IPO金额前10大个股中主板占据5家,科创板4家,中小板1家,创业板未有个股入列。

德勤预计,A股市场在2020年的IPO数量和融资金额将增加。主板、中小企业板和创业板预计将有约140至170家新股上市,共将融资1800至2200亿元。而科创板将有120至150只新股上市,融资金额将达1300至1600亿元。

目前科创板等候上市的正常审核状态企业数量为80家,另外有7家企业因为申请文件不齐备等导致中止审核,将在更新财务数据后恢复审核。

德勤分析认为,尽管在2020年主板、中小板和创业板各自的融资金额将超过科创板,在未来随着科创板的进一步发展,科创板新股数量和融资金额的表现或将与其他三个市场相若。

破发、退市常态化

而在A股IPO稳步推进的同时,整体估值水平也逐步趋向成熟,市场中破发股、退市股也不时出现。

东方财富Choice数据显示,2019年以来截至12月18日,合计有20只上市新股年内曾跌破过发行价,其中包括重新上市的招商南油和吸收外运发展上市的中国外运,以往新股不败

其中科创板个股最多高达10家,主板7家,创业板2家,中小板1家。

而浙商银行则在上市首日开盘不到10秒就宣告破发,成为2019年最惨新股,而科创板公司昊海生科在上市的第6个交易日宣告破发。

英大证券首席经济学家李大霄表示,随着IPO企业不断增加,科创板、主板还会出现批量首日破发。新股首日破发是市场化定价改革后的正常现象,新股破发代表着A股市场向成熟市场靠拢。IPO常态化令新股稀缺性不再,新股不败神话将一去不返。

而破发股频现的同时,A股市场还出现了一批退市个股。一年超10家上市公司退市,在A股的历史上实属罕见。

2001年4月A股出现了第一家真正意义上的退市股:PT水仙(600625)到2019年至今,整整十八年时间,A股真正退市的上市公司数量不足80家(剔除因私有化、吸收合并、证券置换),甚至在2008年-2012年期间,A股创下了连续五年0退市的记录。

而东方财富Choice数据显示,2019年至今已有11只股票正式退市。其中上海普天主动退市,而海润光伏、华泽钴镍、众和股份、雏鹰农牧、华信国际、印纪传媒、大连控股和长生生物等8家公司被强制退市。小天鹅A、B股因吸收合并原因退市。

此外还有康得新、千山药机2只个股公告称,触及重大违法强制退市情形,目前处于停牌期。

前海开源首席经济学家杨德龙认为,随着退市制度的不断完善,退市多元化和常态化将成为市场的大趋势,这有利于中长期保护投资者利益。只有不断通过市场机制进行优选和淘汰,才能保证上市公司的高质量。可以预见,未来A股市场上的退市率将会越来越高。

波动减小,两极分化

而A股向成熟市场靠拢的标志不仅表现在IPO节奏、退市和破发个股数量上面,更体现在整体波动减小、绩优龙头强者恒强上面。

申万宏源总结了“A股美股化”的三大核心特征:(1)行业内部龙头股可以给予估值溢价;(2)波动率降低;(3)换手率降低。

特征一:强者恒强核心资产受追捧

2019年,以上三大特征明显,尤其是核心资产成为年度热词,绩优龙头股强者恒强,绩差个股日趋边缘化。

那么究竟什么是核心资产?东方证券资产管理有限公司副总经理林鹏表示,“如果用一句话来概括,短期内,我们认为核心资产就是市场中最受追捧的一批股票。”

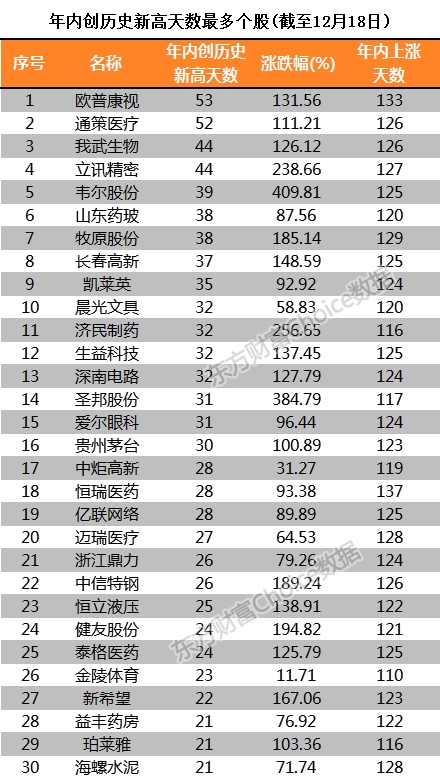

东方财富Choice数据显示,剔除2019年上市的次新股,年内合计有254只个股股价创出历史新高,欧普康视、通策医疗、我武生物、立讯精密、韦尔股份等个股更是频创新高,受追捧程度可见一斑。

而2020年到底买啥核心资产?有机构观点认为,观察北向资金动向是很好的方式。

一位私募基金人士称,北向资金事实上已经主导了很多核心资产股票的涨跌。比如最近美的集团、华测检测等个股持股占总股本比例已经快要触及交易所规定的28%“限购线”。

首创证券研究所总经理王剑辉表示,“现金流充沛、利润值居前、市场份额较大的个股,是北上资金首选的品种。”“当市场较为低迷时,北上资金往往以左侧建仓的策略提前布局,加大对行业龙头白马股的持股力度。”

宝新金融首席经济学家郑磊表示,科技板块中的硬核科技股也有可能成为2020年北上资金瞄准的对象。随着A股开放程度越来越高,境外机构开始以价值投资的理念入场,价值股将会成为主角,这是‘核心资产’的一部分。另一部分应该属于科技板块。

特征二:波动率低

美股过去十多年的大牛市令人艳羡,道琼斯指数自2009年底部以来累计涨幅超过3倍多。但这样的牛市是建立在慢牛、稳健牛的基础之上。

统计显示,道琼斯指数2009年来涨幅最大的年份是2013年,涨幅达到26.5%。而整个2013年,道琼斯指数只有13个交易日涨幅超过1%,9个交易日跌幅超过1%,涨跌幅超过1%的交易日数占全年的比例不到10%。

近年来A股的波动率也在降低,整体正逐渐告别大涨大跌时代。

截至12月20日,上证指数单日涨跌幅在1%以上的交易日数合计65天,占全年交易日比例为27.43%,逼近十多年来第4低,仅次于2014年、2016年和2017年,较巅峰期下降幅度超过5成。

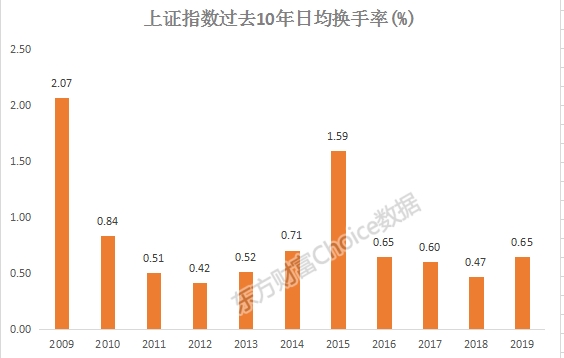

中泰证券李迅雷,过去A股投机性比较强,换手率太高,但是现在换手率也是在逐渐下行,市场波动性在缩小,从数据上来看,2017年以来,代表大盘绩优股的沪深300的波动性和换手率水平已经逐渐向美股靠拢,当前沪深300月收益率波动性仅为6%;换手率水平更是呈现出明显的长期下行趋势,早在2013年,沪深300换手率曾高达逾3%,而当前仅为0.32%。

展望未来,A股市场的换手率还将进一步下降,尤其是小市值股票。如2018年我国市值排名后50%股票的成交量仍占全市场成交量的23.2%,仍远高于全球主要市场2.5%的平均值。

特征三:低换手率

换手率方面,2009年以来,上证指数有7个年份日均换手率低于0.7%,2016年至2019年连续4年日均换手率低于0.7%,2018年日均换手率甚至不到0.5%,趋近道琼斯指数0.4%左右的换手率。

短期来看,波动率可能会有些许反复,但海通证券认为,霍华德马克思在《周期》中写过:“证券市场中的情绪波动,就像一个钟摆的运动一样。钟摆不是在摆向极端点,就是在摆脱极端点,而待在这个弧线中心点的时间极短,一晃而过。”

回顾主要市场指数的历史表现,股市年度涨跌幅大多数情况远远超越长期的年化涨幅。各国股市钟摆的振幅不同,但长期来看其波动率会缩窄。未来随着我国经济增速波动收窄以及投资者结构改善,A股波动率中枢也将不断下移。

![1565082527973071.png ]}HPGNKP$~RNM]WXEIGWF}S.png](/ueditor/upload/image/20190806/1565082527973071.png)