金九银十是中国华北地区最好的季节,而这个秋天的资本市场,注定是繁忙无比的。蚂蚁集团25天“闪电”过会,粮油“巨无霸”益海嘉里登陆创业板,资本市场的竞争再起风云。

蚂蚁集团25天“闪电”过会

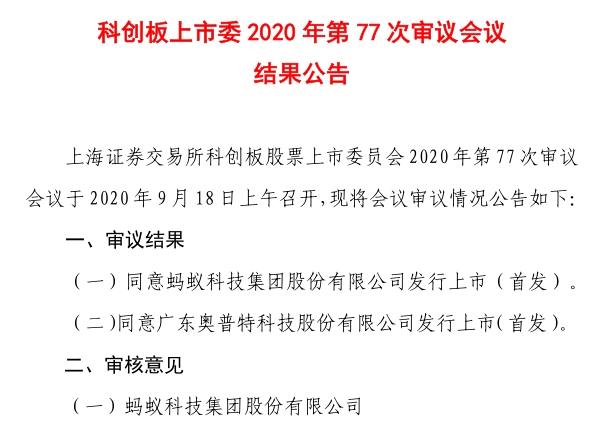

9月18日晚间,上交所披露的科创板上市委第77次审议会议结果显示,蚂蚁集团科创板IPO过会。从科创板IPO申请获受理到本次过会,蚂蚁集团共用时25天,该速度仅次于中芯国际在6月份的19天用时。

成立于2004年的蚂蚁集团是中国的互联网金融服务公司。公司起步于淘宝网第三方支付平台“支付宝”,2014年,阿里巴巴集团分拆旗下金融业务,成立浙江蚂蚁小微金融服务集团股份有限公司(简称蚂蚁金服),2020年6月变更为蚂蚁集团。蚂蚁集团于7月20日宣布启动在A+H股同步发行上市计划以来,进展迅速。8月25日,上交所和港交所同步受理蚂蚁集团的IPO申请。9月9日,蚂蚁集团已经回复了上交所两轮问询。到9月18日过会,整个过程不足一个月。

此次蚂蚁集团科创板IPO拟募资480亿元。有消息称,蚂蚁集团计划在上交所科创板筹集的金额或超过在港交所的筹资,总筹资规模或高达300亿美元,或将成为全球规模最大IPO;据媒体援引消息人士称,蚂蚁集团计划最早于下周寻求获得港交所上市批准。

根据蚂蚁集团A股的招股说明书,杭州君瀚股权投资合伙企业(有限合伙)及杭州君澳股权投资合伙企业(有限合伙)分别持有蚂蚁集团29.8621%及20.6556%的股份。杭州君瀚及杭州君澳的普通合伙人及执行事务合伙人为杭州云铂投资咨询有限公司。

马云通过杭州云铂控制的杭州君瀚及杭州君澳间接控制蚂蚁集团50.5177%的股份,为实际控制人。发行完成后,杭州君瀚、杭州君澳合计持股将不低于40%。同时,马云个人持股比例不超过8.8%。

按照2250亿美元估值来算,蚂蚁上市后,包括马云在内的40位蚂蚁集团和阿里系高管中,将诞生至少4位百亿富翁和35位十亿富豪。而1.66万名蚂蚁员工和部分阿里系员工,将共同分享30.79亿股即1590亿元的巨额财富。

据统计数据,蚂蚁集团在A股目前有君正集团、中国人寿、新华保险、永安行、合肥城建、申通地铁、雄帝科技、湘邮科技、张江高科、新希望、绿地控股等数十家相关概念股。市场分析人士认为,蚂蚁集团的上市或将推动相关概念股迎来大涨。

粮油“巨无霸”登陆创业板

A股创业板终于迎来了一头“巨无霸”。9月16日,中国证监会发布公告,同意益海嘉里金龙鱼粮油食品有限公司创业板IPO注册。益海嘉里计划融资138.7亿元,市值可达2000亿,相当于两个茅台的营收体量,益海嘉里能否像茅台一般,一骑绝尘,领跑消费股值得期待。

益海嘉里登陆创业板,实力不容小觑。据中国证监会公告,益海嘉里拟发行5.42亿股,占发行后总股本的比例为10%。招股书显示,其募资需求合计为138.7亿元,将用于厨房食品项目,包括食用油、面粉及综合项目。这也意味着,一旦募资成功,益海嘉里将成为创业板有史以来IPO募资规模最大的企业。

从益海嘉里近年来的业绩表现来看,其作为粮油“巨无霸”的身份也是实至名归。公司是国内最大的食品加工企业之一,旗下有“金龙鱼”、“香满园”、“欧丽薇兰”等多个耳熟能详的知名品牌。益海嘉里去年的营收就已经超过了贵州茅台,根据招股书,其在2017-2019年的营收分别为1507.66亿元、1670.74亿元、1707.43亿元。此前,创业板企业营收的最高纪录为上海钢联创造的1226亿元。

此外,益海嘉里的外资背景也颇受市场关注。益海嘉里最早是外商独资公司,母公司是新加坡上市公司丰益国际。根据招股书,益海嘉里2018年变更为中外合资企业,其中丰益国际的持股比例为99.99%,上海阔海投资有限公司持股比例为0.01%。在业内人士看来,登陆创业板将会给益海嘉里在中国市场的发展带来新机遇。

粮油界的巨无霸登场,让资本市场又多了一个有力的竞争者。益海嘉里上市后,凭借其营收实力和市值的增长速度,有望成为资本市场下一个海天味业。海天味业旗下海天酱油的营业收入占其全部营业收入的57%,而根据招股书,益海嘉里旗下的金龙鱼粮油也是其重要的营业收入来源。著名经济学家宋清辉表示:“益海嘉里的营收规模是海天味业的八倍,说它是投资市场的下一个海天味业,并不夸张。但是其上市后能否被国内投资者持续看好,尚待进一步观察。”

近几年,有中国企业打算卖掉国内资产,去国外大力布局,也有益海嘉里背后的外资,在中国深入布局,其中有追逐利益成分,侧面也反映出中国市场的潜力。如今,益海嘉里已经过会,“内资”身份几乎已经取得,将与中粮等本土粮油巨头将展开新一轮竞争。

业内认为,中国粮食市场空间大,但同质化竞争严重,哪个品牌能优先在消费者中积累更高的认知度和美誉度、实现产品差异化,就会有望赢得未来的战场。

全景数据IPO市场动态周报

据全景数据监测显示,截止9月18日,IPO信息披露在审企业共计1103家,其中,传统板块218家(上交所主板、深交所主板、中小板),上交所科创板和深交所创业板共计807家,新三板精选层78家。

(一) 传统板块

新增受理企业1家-湖南丽臣实业

据证监会最新数据显示,截止9月18日,218家(上交所主板、深交所主板中小板)IPO信息披露企业中,从地域划分来看,浙江依旧是IPO企业存量最大的省份。湖南新增受理企业-湖南丽臣实业。

图1:传统板块IPO在审企业区域分布图

(二) 科创板和创业板

山西有望突破多年新股“颗粒无收”局面

据上交所和深交所网站公开数据显示,在已经披露的807家企业名单中,从地域分布上来看,山西有望突破多年新股“颗粒无收”局面,山西锦波生物医药股份有限公司已进入问询阶段。

图2:上交所科创板和深交所创业板企业区域分布

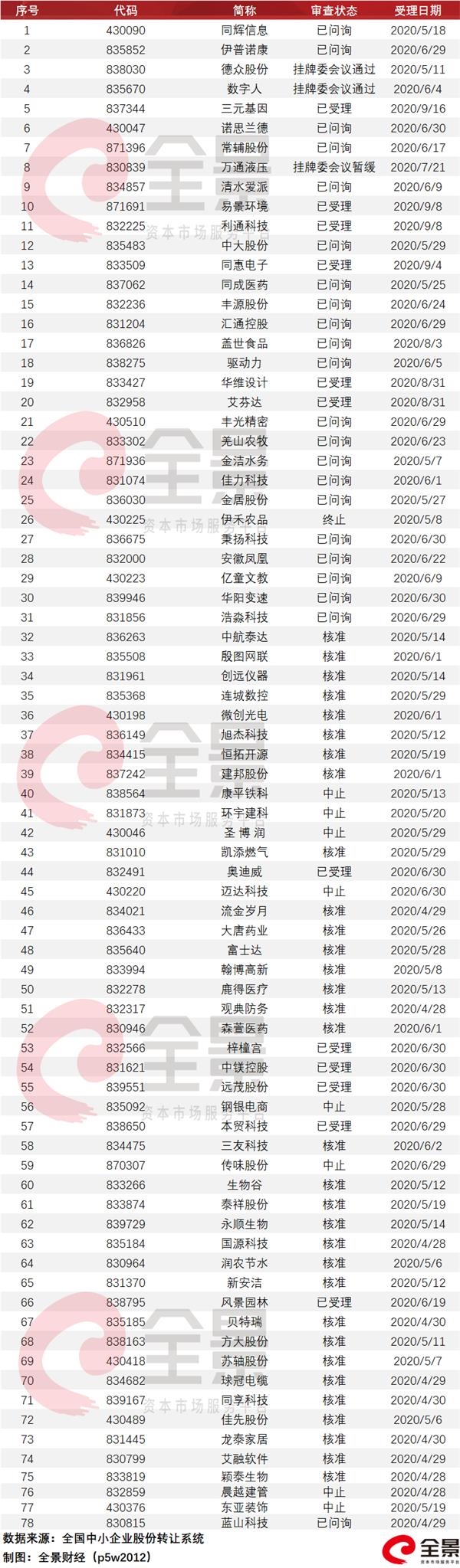

(三) 新三板精选层

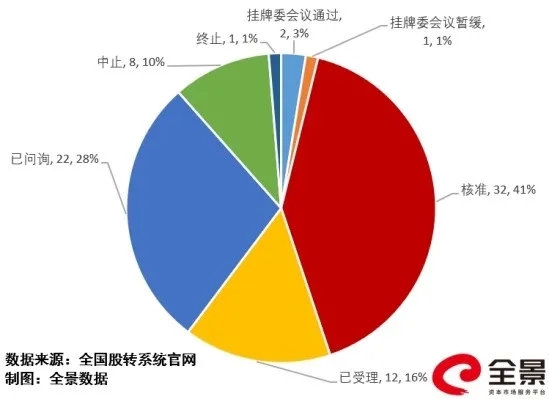

截止9月18日,据全国中小企业股份转让系统网站公开数据显示,共计78家新三板精选层企业进行IPO信息披露,9月16日,三元基因进入新三板精选层问询。

核准企业占比超四成

据全国中小企业股份转让系统网站公开数据显示,截止目前,已问询22家,占比28%;核准32家,占比41%;已受理12家,占比16%;挂牌委会议暂缓和中止各1家。

图3:新三板精选层IPO在审企业审理状态图

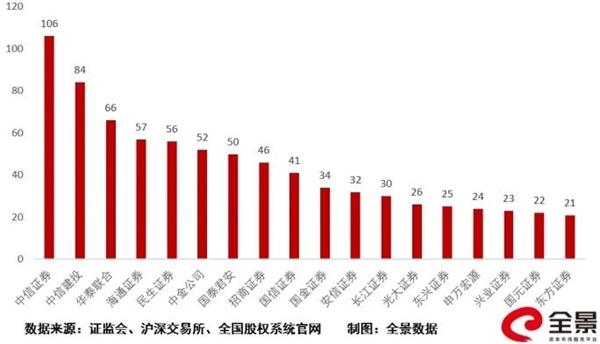

(四) 中介机构情况

截止9月4日,参与IPO机构中,保荐机构79家券商,律师事务所116家,会计师事务所46家。保荐机构方面,共计18家券商保荐企业数量超过20家,合计795家,占比超过七成。

图4:券商保荐企业数量图(大于10家)

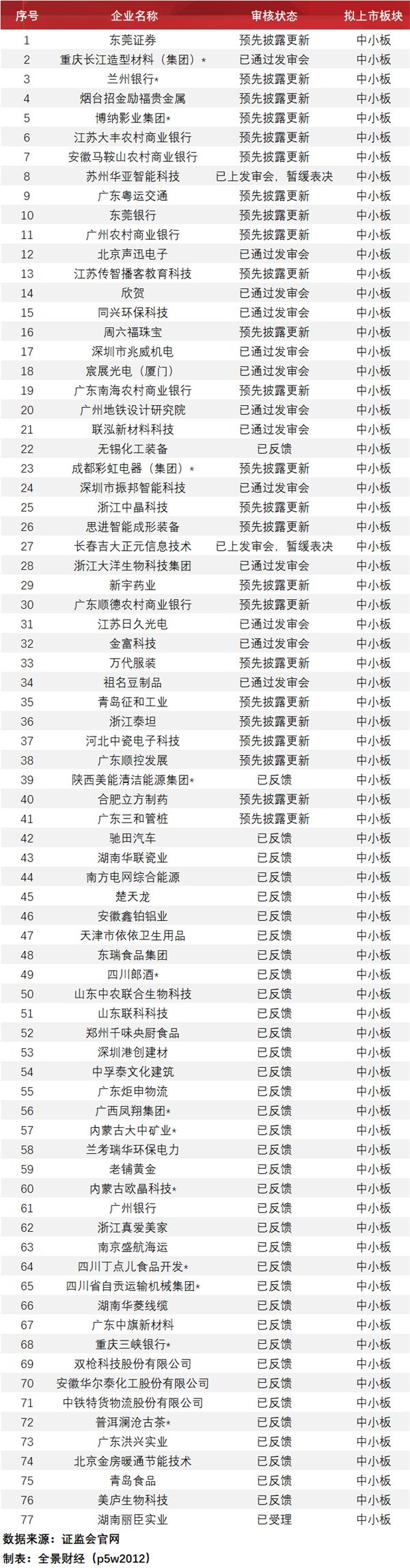

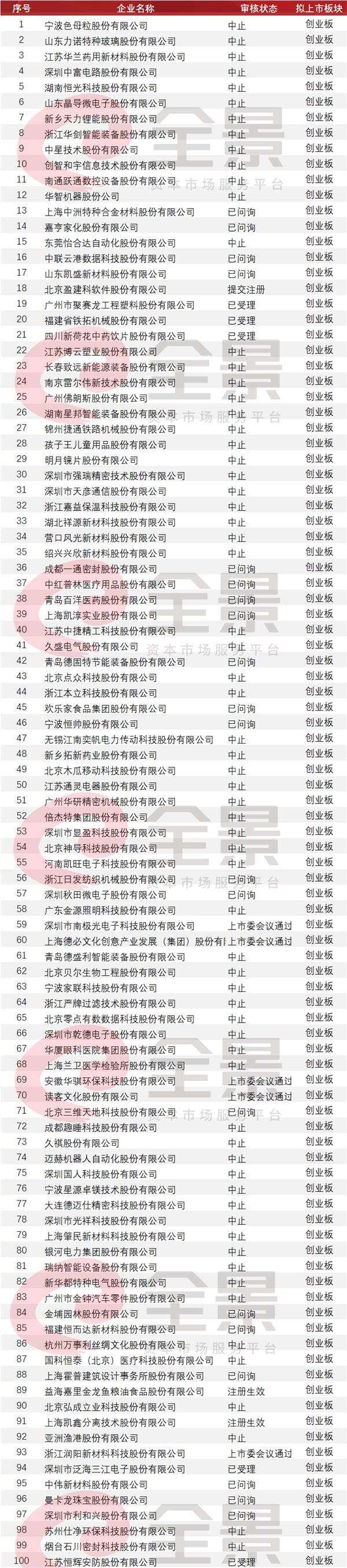

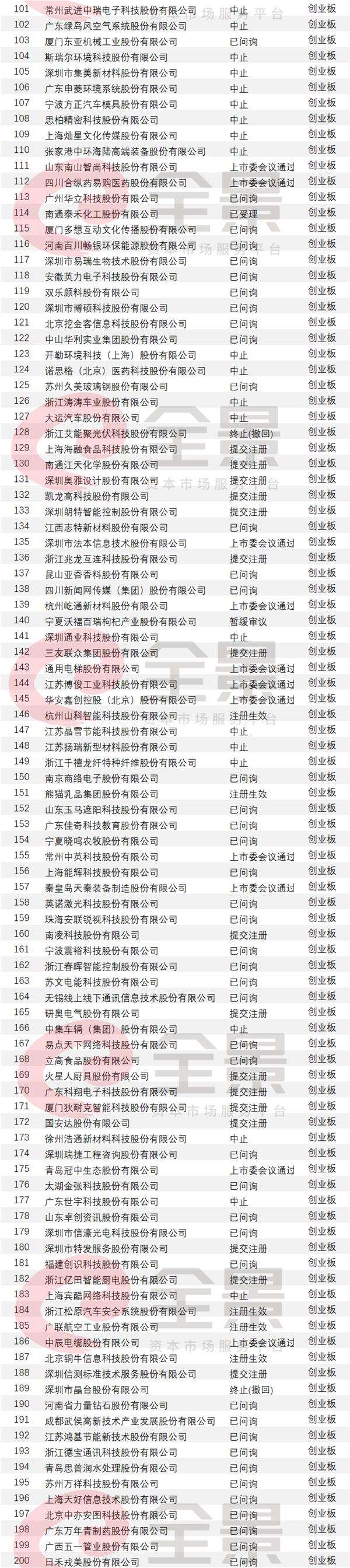

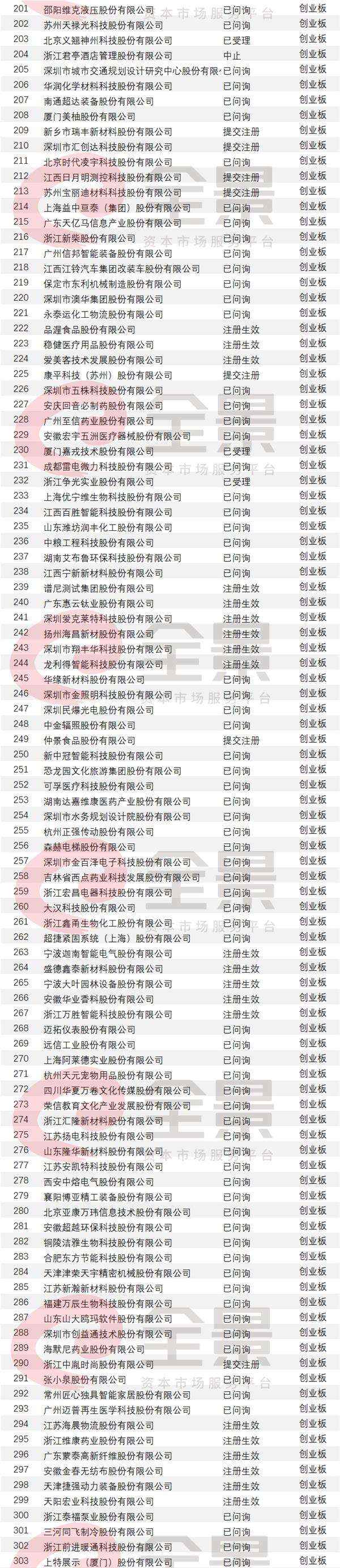

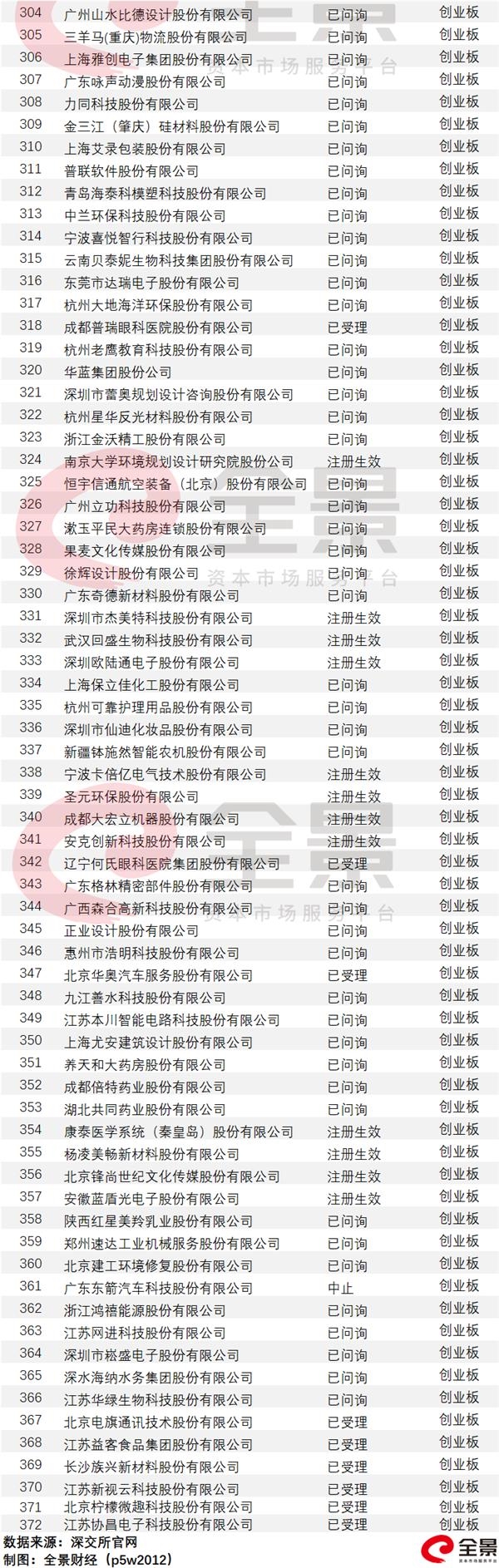

最新拟IPO排队名单

精选层最新申报名单

![1565082527973071.png ]}HPGNKP$~RNM]WXEIGWF}S.png](/ueditor/upload/image/20190806/1565082527973071.png)